Unternehmensbewertung: Methoden im Überblick und Firmenbewertung nach Bewertungsgesetz (BewG)

11.09.2017 | JS – Online-Redaktion, Forum Verlag Herkert GmbH

Die Frage nach dem Wert des Unternehmens ist für Geschäftsführer von großer Bedeutung. Besonders beim Kauf, Verkauf oder einer Erbschaft wird eine Unternehmensbewertung erforderlich. Für diese Bewertung haben sich mehrere Methoden etabliert, die Käufer und Verkäufer zumindest einen Richtwert geben.

Inhaltsverzeichnis

- Methoden der Unternehmensbewertung

- Unternehmensbewertung nach Bewertungsgesetz (BewG)

- Unternehmensbewertung einfach und kurzfristig

Methoden der Unternehmensbewertung

Die Frage nach dem Wert eines Unternehmens ist deshalb so kompliziert, weil es "den" Wert eines Unternehmens nicht gibt. Denn dieser hängt immer von dem Zweck und der Person ab, für den der Wert bestimmt wird.

Es gibt keine gesetzliche Grundlage, wie ein Unternehmen nach rein betriebswirtschaftlichen Aspekten bewertet werden kann. Deshalb haben sich mehrere Methoden herausgebildet:

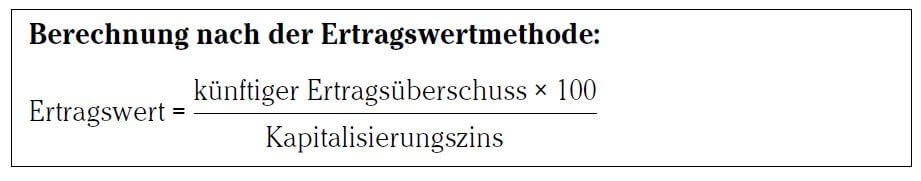

Ertragswertverfahren

Das Ertragswertverfahren gehört zu den gängigen Methoden, die heute zur Bewertung eines Unternehmens angewendet werden. Bei dieser Methode wird angenommen, dass sich der Wert des Unternehmens aus der Möglichkeit errechnet, künftig Gewinne zu erzielen.

Für die Berechnung werden zwei Größen benötigt. Zum einen wird der Wert des Eigenkapitals auf der Grundlage einer Plan-Gewinn- und Verlustrechnung bestimmt, zum anderen muss die Abzinsung der sich daraus ergebenden künftigen Ertragsüberschüsse ermittelt werden.

|

|

Künftiger Ertragsüberschuss: Der künftig zu erwartende Gewinn wird anhand der Werte aus der Vergangenheit berechnet. Der Ertrag wird u. a. um betriebsfremde, periodenfremde und außerordentliche Aufwendungen bereinigt und Erträge berechnet.

Kapitalisierungszins: Der Kapitalisierungszinssatz setzt sich u. a. aus dem Basiszinssatz, einem Immobilienzuschlag, dem Abzug für Inflationsschutz und einem Risikozuschlag zusammen.

Der Ertragswert, der auf diese Weise kalkuliert wurde, darf jedoch nicht als der Preis für das Unternehmen gesehen werden, denn die Vorstellungen von Käufer und Verkäufer werden dennoch abweichen.

Discounted Cash Flow-Verfahren (DCF-Methode)

Wie beim Ertragswertverfahren wird bei diesem Verfahren der Barwert zukünftiger finanzieller Überschüsse ermittelt. Bei dieser Methode wird jedoch nicht der Jahresüberschuss berechnet, sondern der Cash Flow als Berechnungsgröße herangezogen.

Dieses Verfahren findet eher bei größeren und/oder börsennotierten Unternehmen Anwendung, da eine detaillierte und umfassende Datenbasis benötigt wird. Bei kleinen und mittleren Unternehmen gehen der Jahresabschluss und die dazugehörigen betriebswirtschaftlichen Auswertungen i. d. R. nicht derart in die Tiefe, dass die benötigte Datenbasis ermittelt werden kann.

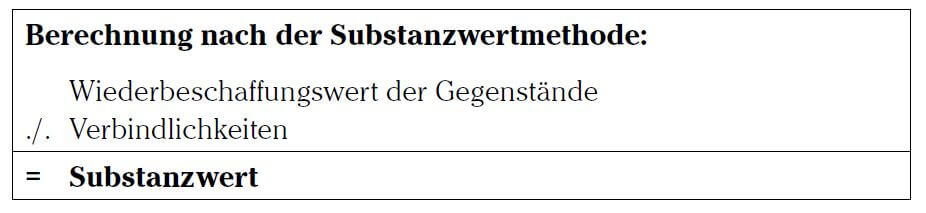

Substanzwertverfahren

Beim Substanzwertverfahren werden nur die vorhandenen Vermögensgegenstände (Grundstück, Gebäude, Maschinen etc.) berücksichtigt, die einzeln bewertbar sind. Von dem Betrag, der sich daraus ergibt, werden noch die Schulden abgezogen.

Mit dieser Methode wird vordergründig der Betrag ermittelt, der notwendig wäre, um das Unternehmen von "Null" an wieder aufzubauen.

Dieses Verfahren wird kaum noch angewendet, da heutzutage bei der Unternehmensbewertung v. a. die Fortführung einer Firma eine wichtige Rolle spielt.

|

Liquidationswertverfahren

Diese Methode wird insbesondere dann angewendet, wenn ein Unternehmen aufgelöst oder zerschlagen werden soll. Der Liquidationswert wird hierbei aus der Summe der zu erwartenden Verwertungserlöse gebildet.

Für die Ermittlung des Verkaufswerts eignet sich dieses Verfahren nicht, da der Liquidationswert die absolute Untergrenze bei der Unternehmensbewertung darstellt.

Unternehmensbewertung nach Bewertungsgesetz (BewG)

Das Bewertungsgesetz regelt, wie der sogenannte gemeine Wert für Anteile an Kapitalgesellschaften, die nicht an der Börse gehandelt werden, ermittelt wird. Hierfür gibt es ebenfalls verschiedene Methoden.

• Stuttgarter Verfahren

Mit dem Stuttgarter Verfahren wird der gemeine Wert eines Unternehmens gemäß § 11 Abs. 2 BewG geschätzt. Bei der Unternehmensbewertung nach dieser Methode bildet der Vermögenswert die Grundlage, wobei die Steuerbilanz der dargelegten Werte sowie der Ertragshundertsatz, der sich aus den durchschnittlichen Erträgen der zurückliegenden drei Jahre berechnet, zugrunde gelegt werden müssen.

Mit der Einführung des Stuttgarter Verfahrens wurde der Versuch unternommen, einen Mittelweg zwischen dem Substanzwertverfahren und dem Ertragswertverfahren zu finden. Im Zuge der Reform des Bewertungsrechts zur Bewertung von Einzelunternehmen, Personen- oder Kapitalgesellschaften 2009 hat sich schließlich das vereinfachte Bewertungsverfahren als gesetzlich geltendes Bewertungsverfahren durchgesetzt.

• Vereinfachtes Ertragswertverfahren: Berechnung des Jahresertrags

Wie auch dem Ertragswertverfahren liegt dem vereinfachten Ertragswertverfahren die Annahme zugrunde, dass sich der Wert des Unternehmens aus möglichen künftigen Gewinnen ergibt. Bei der Berechnung des Unternehmenswerts werden die Kapitalisierung des Jahresertrags sowie das nichtbetriebsnotwendige Vermögen berücksichtigt.

Grundsatz der Berechnung

- Der nachhaltig erzielbare Jahresertrag wird mit einem Kapitalisierungsfaktor multipliziert.

- Für die Berechnung des künftig zu erzielenden Jahresertrags werden die Ergebnisse der letzten drei Jahre zugrunde gelegt.

- Dabei zählt der Gewinn im Sinne des Einkommensteuergesetzes.

- Dieser Gewinn wird durch Hinzurechnen bzw. Kürzen bestimmter Faktoren zum korrigierten Betriebsergebnis.

- Der nachhaltig erzielbare Jahresertrag ergibt sich aus dem Durchschnitt aus dem korrigierten Betriebsergebnis der letzten drei Wirtschaftsjahre.

- Nun wird der so ermittelte Jahresertrag mit dem Kapitalisierungsfaktor multipliziert. Daraus ergibt sich der Ertragswert des Unternehmens.

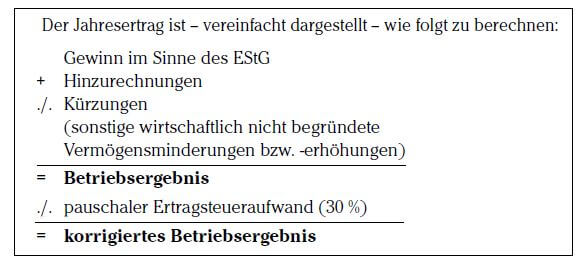

Der Jahresertrag ist also – vereinfacht dargestellt – folgendermaßen zu berechnen:

Hinzugerechnet werden z. B. außerordentliche Aufwendungen, Investitionsabzugsbeträge oder Investitionszulagen, die im Gewinn nicht enthalten sind. Kürzungen werden vorgenommen in Bezug auf gewinnerhöhende Auflösungsbeträge steuerfreier Rücklagen sowie Teilwertzuschreibungen, Erträge aus der Erstattung von Ertragsteuern oder auf einen angemessenen Unternehmerlohn etc.

Von dem durch Hinzurechnen und Kürzen korrigierten Ausgangswert wird eine fiktive Steuerbelastung von 30 % in Abzug gebracht. Der Wert, der so ermittelt wird, ist schließlich das korrigierte Betriebsergebnis.

Mit dem korrigierten Betriebsergebnis lässt sich nun der Jahresertrag errechnen, indem der Durchschnitt des korrigierten Betriebsergebnisses der letzten drei Jahre zugrunde gelegt wird.

|

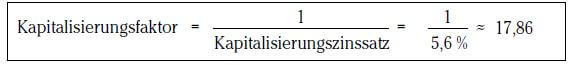

• Ermittlung des Kapitalisierungsfaktors

Der Kapitalisierungsfaktor wird auf Grundlage des Kapitalisierungszinssatzes errechnet, der sich aus folgenden Werten zusammensetzt:

- Variabler Basiszinssatz für risikolose Anleihen

- Pauschaler Risikobetrag von 4,5 %.

Nachdem das Bundesministerium der Finanzen (BMF) in einem Schreiben vom 04.01.2016 den Basiszinssatz für das vereinfachte Ertragswertverfahren auf 1,10 % festgelegt hat, ergibt sich also ein Kapitalisierungszinssatz von 5,6 %.

Der Kapitalisierungsfaktor wird dann folgendermaßen berechnet:

|

In der Praxis wird oft auf marktorientierte Bewertungsverfahren zurückgegriffen, da diese scheinbar einfacher und kurzfristiger durchzuführen sind. Die Multiplikatormethode ist so eine marktorientierte Unternehmensbewertung.

Solche kurzfristigen Verfahren können die Eigenheiten eines Unternehmens jedoch nur am Rande erfassen, sodass sich diese Methoden nur zu einer ersten indikativen Bewertung eignen. Es ist deshalb zu empfehlen, auf das Substanzwertverfahren oder die DCF-Methode zurückzugreifen, die erfolgsversprechender sind, weil das Unternehmen individueller erfasst wird.

Um ein Unternehmen richtig bewerten zu können, ist neben den Berechnungsmethoden die Kenntnis der zahlreichen Reformen, Richtlinien und gesetzlichen Neuerungen entscheidend.

Unternehmensbewertung einfach und kurzfristig

Die Unternehmensbewertung gehört zu den schwierigsten Aufgaben der Betriebswirtschaft.

Produktempfehlung

Daher haben Experten aus der Praxis die Software „Unternehmensbewertung direkt“ entwickelt, die mit vorbereiteten Eingabemasken den Bewerter bei der Umsetzung unterstützt. Für alle relevanten Verfahren sind zudem Mustergutachten hinterlegt. Einen Einblick in die Softwarefunktionalitäten bekommen Sie in diesem Demo-Video.

Quellen: "Unternehmensbewertung direkt", Das GmbH-Recht